高股息不外求!臺灣就有好標的

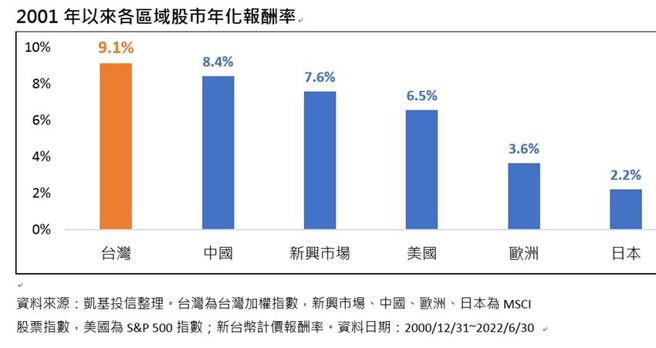

根據統計至7月12日,臺股ETF規模爲新臺幣6,209億元,其中高股息ETF就佔了新臺幣2,394億元,佔比約38.6%,與去年6月30日,高股息ETF約新臺幣1,057億元,佔比只有25.8%相較,可以看出臺灣投資人對高股息ETF的偏好日增。凱基臺灣優選高股息30ETF預定基金經理人施政廷表示,股息ETF因爲有相對具競爭力的股息做保護,一直都是投資人核心資產配置之一,尤其是在市場震盪變大的時候。施政廷分析,2001年以來全球主要股市年化報酬率,臺股以9.1%領先其他主要市場,其次爲陸股的8.4%、新興市場的7.6%、美股的6.5%、歐洲3.6%、日本2.2%,臺股長期股價動能無論對比成熟市場或新興市場,長線報酬均相當具競爭力。施政廷表示,目前臺股的本益比是約11-12倍,是近5年來的低點,預估今年整體臺股企業獲利成長約3-5%,應足以支撐明年的配息。

把各市場預估現金殖利率攤開來比一比,今年臺股的預期現金殖利率爲4.8%,遠遠超越歐股的3.7%、日股、陸股的2.6%、2.3%,以及美股的1.8%,臺股的預期現金殖利率相對不俗。施政廷觀察,臺股的存股主流並非一成不變,2011年時的存股熱門標的以電子爲大宗,轉變至近年改由金融躍升主流,散戶投資人不見得能第一時間掌握趨勢變化;臺灣上市櫃股票超過千檔,選擇單壓一檔個股?還是透過一籃子分散持有?對於沒有時間分析盯盤的聰明投資人,省心力的ETF或許是個好選擇。

追蹤「臺灣指數公司特選臺灣上市上櫃多因子優選高股息30指數」的凱基臺灣優選高股息30ETF,透過多因子選股機制與產業自動導航,在成分股競爭力出現變化時,適時汰換剔除,協助投資人實現股息、價差兩頭賺的目標。運用流動性與品質因子指標嚴格檢驗,確保成分股的盈餘品質與成長性,剔除趨勢向下的企業,層層篩選,網羅電子、傳產、金融業中,符合高股息、低波動、漲得動的優質企業,定期於每年的6及12月針對成分股進行審覈,在多重篩選、排序、權重計算的過程後,精選出企業獲利佳、配息記錄穩定且股息具競爭力的個股,同時排除潛藏股價下跌風險的弱勢股,讓投資人不只追求領股息、同時也能兼顧佈局股價動能有競爭力的標的。

臺灣人喜歡收息產品,從非投資等級債基金及多重資產基金等配息型商品到高股息ETF,一直在所有基金中佔有一定的比重。施政廷表示,今年臺股的預期現金殖利率爲4.8%,在全球市場中名列前茅,追求股息不必外求,從臺灣股市就可以找到值得愛息族投資人一親芳澤的好標的,預計7月21日開始募集的凱基臺灣優選高股息30ETF(00915)基金,或許就是臺灣投資人在混沌局勢中,佈局臺股的另一種選擇。