現金+換股 國票金 337億元並安泰銀

國票金與安泰銀合併案

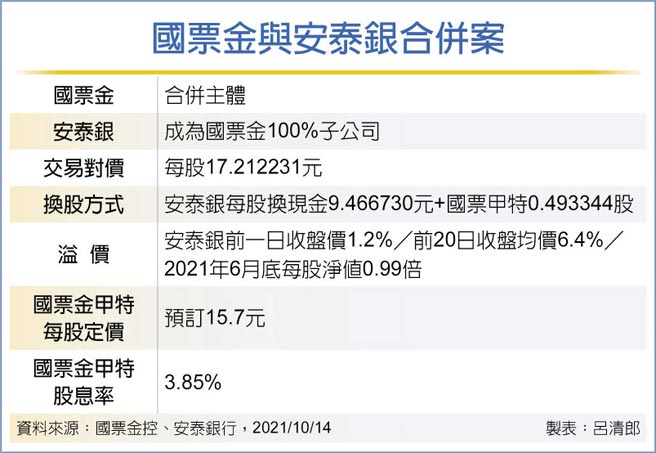

國票金控及安泰銀行14日同步舉行董事會通過合併案,國票金將拿出約337億元合併安泰銀,合併將依據「金融控股公司法」第26條以股分轉換方式,由國票金支付現金並加計發行甲種特別股給安泰銀行的全體股東,作爲取得其全部已發行股分的對價。

國票金指出,這次股分轉換案的交易對價爲每股17.212231元,安泰銀行普通股每股換得現金9.46673元及換髮國票金控發行可轉換普通股權的甲種特別股0.493344股,每股交易對價依安泰銀於證交所上市股票的前一日交易收盤價溢價1.2%,較前20日交易收盤均價溢價6.4%;相較安泰銀行今年6月底財報查覈數的每股淨值爲0.99倍。

國票金和安泰銀預計12月2日召開股東會臨時會議決該案,之後授權董事長或其指定人向主管機關進行一切必要申請作業程序。該合併案完成後,安泰銀將成爲國票金100%持股子公司。

有關支付的資金來源,國票金說明,現金對價擬辦理現金增資發行普通股支應,特別股股票對價部分,擬發行具可轉換普通股的甲種特別股,預定發行價格爲每股15.7元,股息率訂爲3.85%,非累積型,且無到期日,發行滿一年後得轉換爲普通股,發行滿七年以利率交換(IRS)指標利率的固定加碼重設股息率,也得依發行價格買回。

國票金預期,隨實體銀行加入,集團業務版圖趨於完整,法人金融、消費金融、投資銀行業務三足鼎立。純網銀子公司專注在金融科技發展及消費金融,實體銀行子公司專注一般商業銀行及客戶關係經營。在金控公司有效資源整合下,各子公司依其產業特性進行差異化經營,發揮共同行銷與規模經濟效果,以提升金控公司的經營綜效。

安泰銀行強調,該行爲強化競爭力併發揮經營綜效,董事會決議通過與國票金進行股分轉換案。後續若經股東會決議通過後,將依相關法令規定申請終止上市,並於轉換基準日終止上市;因國票金希望該行全數員工能繼續留任,承諾維持所有薪酬待遇及其他勞動條件不變,保障三年留任的工作權。